Colliers: Bis 2030 fehlen über 25 Milliarden Euro für die Refinanzierung deutscher Gewerbeimmobilien.

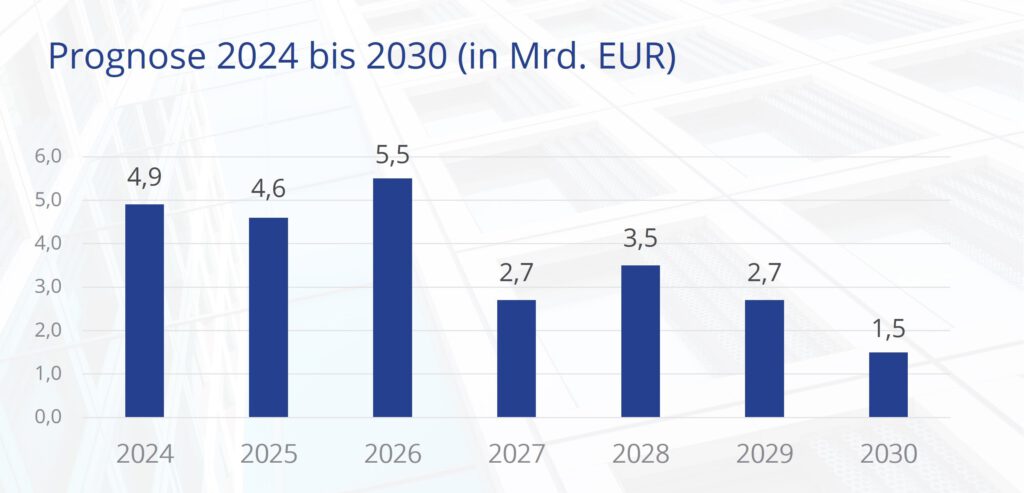

Laut einer Prognose von Colliers wird es in Deutschland im Zeitraum von 2024 bis 2030 eine Fremdkapitallücke von 25,3 Milliarden Euro für die Refinanzierung von Gewerbeimmobilien geben. Diese betreffe hauptsächlich Büroimmobilien, die etwa 70 Prozent ausmachen, rund 60 Prozent dieser Finanzierungslücke müssten bis 2026 gedeckt werden. Laut Colliers führe das zu einem steigenden Druck auf den deutschen Immobilienmarkt, was in Folge zu Restrukturierungs- und Verkaufsaktivitäten führen wird.

Das freigesetzte Eigenkapital aus Verkäufen wird jedoch nicht in gleicher Höhe für den Kauf von Gewerbeimmobilien verwendet werden können. Achim Degen, CEO von Colliers Deutschland: „„Der zunehmende Eigenkapitaldruck bei der Finanzierung von Gewerbeimmobilien ist in Gesprächen mit Investoren und Bestandshaltern zurzeit deutlich spürbar. Die Wahrscheinlichkeit der deutlichen Zunahme von Verkaufsaktivitäten ist aktuell vor allem deswegen besonders hoch, weil 15 von 25,3 Milliarden Euro der aufgezeigten Finanzierungslücke bereits bis 2026 geschlossen werden müssen.“ Das bedeute aber nicht, dass alle Verkäufe Firesales sein werden. Temporäre Prolongationen würden dabei oft nicht zu einer Verbesserung der Liquiditätssituation führen, weswegen Colliers auch nicht davon ausgeht, dass diese dazu beitragen würden, den Verkaufsdruck aufzulösen.

Die Analyse von Colliers basiert auf den Investmentjahrgängen 2018 bis 2023 am deutschen Gewerbeimmobilienmarkt und berücksichtigt die damaligen Spitzenrenditen und Finanzierungskonditionen. Die Laufzeiten der Finanzierungen wurden entsprechend historischer Marktverteilungen berechnet, wobei 40 Prozent der Finanzierungen auf fünf Jahre, 30 Prozent auf sieben Jahre und weitere 30 Prozent auf zehn Jahre festgelegt wurden.

Im Vergleich zu einer früheren Analyse im Mai 2023, die eine Fremdkapitallücke von 24 Milliarden Euro für den Zeitraum 2024 bis 2030 vorhersagte, hat Colliers seine Prognose angepasst und nun eine um 1,3 Milliarden Euro höhere Fremdkapitallücke zur Refinanzierung ermittelt. Dies entspricht einem Anstieg um 5 Prozent und ist auf länger anhaltende und stärkere Zinserhöhungen sowie steigende Nettoanfangsrenditen zurückzuführen. Andreas Trumpp, Head of Market Intelligence & Foresight bei Colliers: „Deshalb war es uns wichtig, unsere Analyse mit derselben methodischen Präzision fortzuschreiben und dabei die veränderten Marktbedingungen in adäquater Weise zu berücksichtigen.“